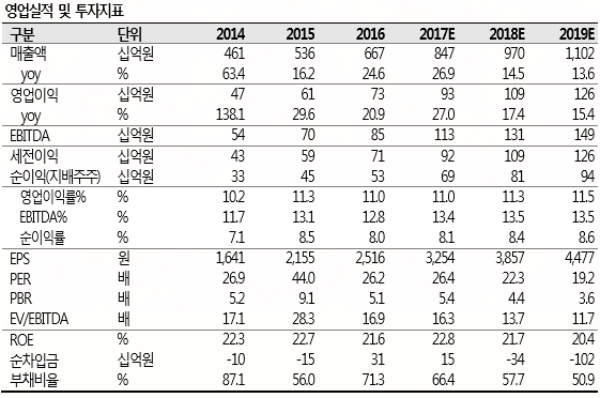

н•ңкөӯмҪңл§Ҳм—җ лҢҖн•ҙ нҲ¬мһҗмқҳкІ¬ Buy, лӘ©н‘ңмЈјк°Җ 100,00мӣҗмңјлЎң м»ӨлІ„лҰ¬м§ҖлҘј мһ¬к°ңн•ңлӢӨ. н•ңкөӯмҪңл§ҲлҠ” H&B мҠӨнҶ м–ҙ нҷ•мӮ°кіј нҷҲмҮјн•‘ мұ„л„җ лёҢлһңл“ң Mix ліҖнҷ”м—җ л”°лҘё мҲҳнҳңлҘј л°ӣкі мһҲлӢӨ. мқҙмҷё 2017л…„л¶Җн„° л¶ҒлҜём§Җм—ӯ лІ•мқёл“Өмқҙ мҳЁкё°лЎң мӢӨм Ғм—җ л°ҳмҳҒлҗҳкё° мӢңмһ‘н•ҳл©°, н•ҳл°ҳкё° лҢҖк·ңлӘЁ мҰқм„Өмқ„ м•һл‘җкі мһҲлҠ” м ңм•Ҫл¶Җл¬ё лҳҗн•ң нҒ° нҸӯмқҳ л§Өм¶ң м„ұмһҘм„ёлҘј мқҙм–ҙлӮҳк°Җкі мһҲлӢӨ.

көӯлӮҙ нҷ”мһҘн’Ҳ, м ңм•Ҫ, л¶ҒлҜёлІ•мқё лӘЁл‘җ кёҚм •м Ғмқё мғҒнҷ©

көӯлӮҙ нҷ”мһҘн’Ҳ мӢңмһҘмқҖ H&B мҠӨнҶ м–ҙмқҳ нҳёмЎ°м„ё, лёҢлһңл“ңмҲҚмқҳ л¶Җ진, нҷҲмҮјн•‘ Product(Brand) Mixмқҳ ліҖнҷ”к°Җ м§ҖмҶҚлҗҳкі мһҲлҠ” к°ҖмҡҙлҚ° лҸҷмӮ¬лҠ” көӯлӮҙ нҷ”мһҘн’Ҳ мӢңмһҘ кө¬мЎ° ліҖнҷ”м—җ мөңлҢҖ мҲҳнҳңлҘј лҲ„лҰ¬кі мһҲлӢӨ. H&B мҠӨнҶ м–ҙмқҳ PB лёҢлһңл“ңл“Өкіј H&B мҠӨнҶ м–ҙ мӮ¬м—…мһҗл“Өмқҙ м„ нҳён•ҳлҠ” лёҢлһңл“ң к·ёлҰ¬кі мөңк·јм—җ нҷҲмҮјн•‘м—җм„ң л‘җк°Ғмқ„ лӮҳнғҖлӮҙкі мһҲлҠ” лёҢлһңл“ңл“ӨмқҖ лҢҖл¶Җ분 мҷёмЈј мғқмӮ° л°©мӢқмқ„ мұ„нғқн•ҳкі мһҲмңјл©°, мқҙл“ӨмқҖ мғҒлҢҖм ҒмңјлЎң л–Ём–ҙм§ҖлҠ” мқём§ҖлҸ„лҘј мҳ¬лҰ¬кі м ңн’Ҳ кІҪмҹҒл Ҙмқ„ нҷ•ліҙн•ҳкі мһҗ мғқмӮ° нҡҢмӮ¬мқҳ мқҙлҰ„ мһҗмІҙк°Җ лёҢлһңл“ңк°Җ лҗ мҲҳ мһҲлҠ” л©”мқҙм Җ м ңмЎ° м—…мІҙлҘј м„ нғқн•ҳкі мһҲлӢӨ. лҸҷмӮ¬мқҳ кІҪмҡ°лҸ„ мөңк·ј көӯлӮҙ л¶Җл¬ёмқҳ м„ұмһҘмқҖ мқҙл“Ө лёҢлһңл“ңл“Өмқҳ мҳӨлҚ”к°Җ кІ¬мқён•ҳкі мһҲлӢӨ. нҷҲмҮјн•‘л¶Җл¬ёмқҳ м ҲлҢҖ к°•мһҗмқё м№ҙлІ„мҪ”лҰ¬м•„(A.H.C), H&BмҠӨнҶ м–ҙ кё°мҙҲл¶Җл¬ём—җм„ң л‘җк°Ғмқ„ лӮҳнғҖлӮҙкі мһҲлҠ” н•ҙлёҢм•Ө비(лӢҘн„°мһҗлҘҙнҠё)лЎңл¶Җн„°мқҳ мҳӨлҚ”к°Җ нҒ° нҸӯмңјлЎң нҷ•лҢҖлҗҳкі мһҲмңјл©°, мқҙмҷё PB лёҢлһңл“ңл“Өмқҳ мҳӨлҚ”лҸ„ л№ лҘё мҶҚлҸ„лЎң мҰқк°Җн•ҳкі мһҲлӢӨ.

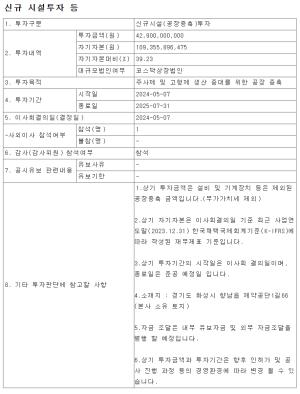

н•ҳл°ҳкё° лҢҖк·ңлӘЁ мҰқм„Өмқ„ м•һл‘җкі мһҲлҠ” м ңм•Ҫл¶Җл¬ёмқҖ 1Q17м—җлҸ„ y-y +20% мқҙмғҒмқҳ мҷёнҳ• м„ұмһҘмқ„ мӢңнҳ„н•ң кІғмңјлЎң м¶”м •лҗҳл©°, л¶ҒлҜёлІ•мқёмқҖ 17 л…„л¶Җн„° мҳЁкё°лЎң мӢӨм Ғм—җ л°ҳмҳҒлҗ м „л§қмқҙлӢӨ. 17л…„ л¶ҒлҜёлІ•мқёл“Өмқҳ мҳҲмғҒ л§Өм¶ңм•ЎмқҖ 889м–өмӣҗ(м „мӮ¬ 비мӨ‘ 10.5%)мңјлЎң м¶”м •н•ңлӢӨ.

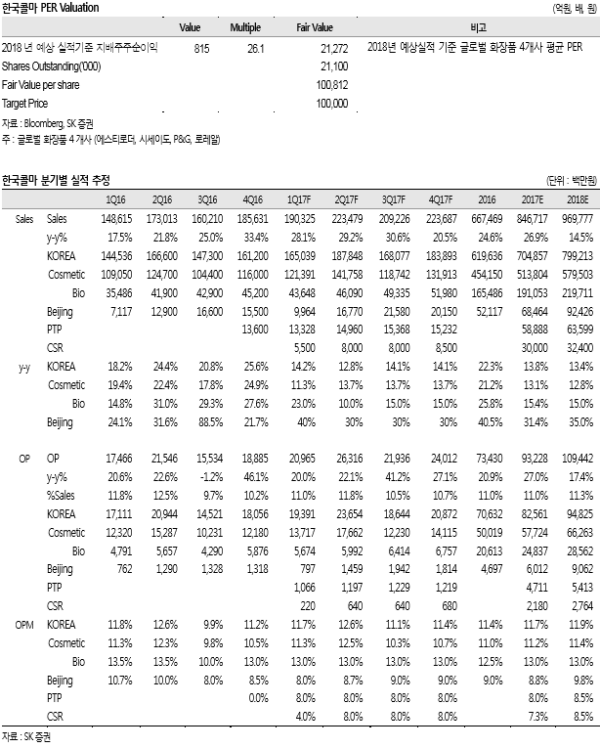

нҲ¬мһҗмқҳкІ¬ Buy, лӘ©н‘ңмЈјк°Җ 100,000мӣҗ м ңмӢң

н•ңкөӯмҪңл§Ҳм—җ лҢҖн•ҙ нҲ¬мһҗмқҳкІ¬ Buy, лӘ©н‘ңмЈјк°Җ 100,000мӣҗмңјлЎң м»ӨлІ„лҰ¬м§ҖлҘј мһ¬к°ңн•ңлӢӨ. лӘ©н‘ңмЈјк°ҖлҠ” лёҢлһңл“ң нҡҢмӮ¬л“Өкіј лҸҷмқјн•ҳкІҢ 2018л…„ мҳҲмғҒ мӢӨм Ғмқ„ кё°мӨҖмңјлЎң мӮ°м¶ңн•ҳмҳҖмңјл©°, кёҖлЎңлІҢ нҷ”мһҘн’Ҳ 4мӮ¬мқҳ нҸүк· л©ҖнӢ°н”Ңмқ„ м Ғмҡ©н•ҳмҳҖлӢӨ. лӢӨлҘё нҷ”мһҘн’Ҳ нҡҢмӮ¬л“Өмқ„ м••лҸ„н•ҳлҠ” EPS м„ұмһҘлҘ , көӯлӮҙ нҷ”мһҘн’Ҳ мӢңмһҘ кө¬мЎ° ліҖнҷ”мқҳ мөңлҢҖ мҲҳнҳң, көӯлӮҙ лҸ…ліҙм Ғмқё м ңм•Ҫ OEM 비мҰҲлӢҲмҠӨмқҳ кІҪмҹҒл Ҙкіј м„ұмһҘм„ұ к·ёлҰ¬кі н–Ҙнӣ„ м„ұмһҘ к°ҖлҠҘм„ұмқҙ лҶ’кі нҳ„мһ¬ мӢӨм Ғм—җлҸ„ кё°м—¬н•ҳкі мһҲлҠ” л¶ҒлҜёлІ•мқёл“Өмқ„ к°җм•Ҳн•ҳм—¬, OEM/ODM м—…мІҙ л””мҠӨм№ҙмҡҙнҠёлҘј м Ғмҡ©н•ҳм§Җ м•Ҡм•ҳлӢӨ.

|

|

мЎ°лі‘мҡұ кё°мһҗ bucho85@pharmstock.co.kr